Aktuari

Kerosakan daripada Taufan Katrina pada tahun 2005. Aktuari perlu menganggarkan tahap jangka panjang kerosakan sedemikian untuk menetapkan harga insurans harta dengan tepat, menetapkan rizab yang sesuai, dan mereka bentuk insurans semula dan strategi pengurusan modal yang sesuai. | |

| Pekerjaan | |

|---|---|

| Nama | Aktuari |

| Jenis | |

Sektor kegiatan | |

| Penerangan | |

| Kemahiran | |

Bidang pekerjaan | Syarikat insurans, dana persaraan, firma perunding dan kerajaan |

Gaji purata | Lihat Imbuhan |

Pekerjaan berkaitan | |

| sunting | |

Aktuari ialah profesional perniagaan yang berkaitan dengan pengukuran dan pengurusan risiko dan ketidakpastian.[1] Nama bidang yang berkaitan adalah sains aktuari. Risiko ini boleh menjejaskan kedua-dua belah lembaran imbangan dan memerlukan pengurusan aset, pengurusan liabiliti, dan kemahiran penilaian. Aktuari menyediakan penilaian sistem keselamatan kewangan, dengan tumpuan terhadap kerumitan mereka, matematik mereka, dan mekanisme mereka.[2]

Walaupun konsep insurans bermula pada zaman purba,[3] konsep-konsep yang diperlukan untuk mengukur dan mengurangkan risiko secara saintifik mempunyai asal-usul mereka dalam kajian kebarangkalian abad ke-17 dan anuiti. Aktuari abad ke-21 memerlukan kemahiran analisis, pengetahuan perniagaan, dan pemahaman mengenai tingkah laku manusia dan sistem maklumat untuk merekabentuk dan menguruskan program yang mengawal risiko. Langkah sebenar yang diperlukan untuk menjadi aktuari biasanya adalah negara yang khusus; Walau bagaimanapun, hampir semua proses berkongsi struktur sekolah atau peperiksaan yang rapi dan mengambil masa bertahun-tahun untuk menyelesaikan.[4]

Profesion ini secara konsisten telah disenaraikan sebagai salah satu yang paling diingini.[5] Dalam pelbagai kajian, menjadi aktuari telah menduduki tempat nombor satu atau dua beberapa kali sejak 2010[6] dan dalam 20 teratas untuk kebanyakan masa selama dekad yang lalu.[7]

Tanggungjawab

[sunting | sunting sumber]Secara utamanya aktuari menggunakan kemahiran dalam matematik, terutamanya kebarangkalian dan statistik matematik berasaskan kalkulus, tetapi juga ekonomi, sains komputer, kewangan dan perniagaan. Atas sebab ini, aktuari adalah penting kepada industri insurans dan insurans semula, sama ada sebagai pekerja kakitangan atau sebagai perunding; kepada perniagaan lain, termasuk penaja pelan pencen; dan kepada agensi kerajaan seperti Jabatan Aktuari Kerajaan di United Kingdom atau Pentadbiran Keselamatan Sosial di Amerika Syarikat. Aktuari mengumpulkan dan menganalisis data untuk menganggarkan kebarangkalian dan kemungkinan kos berlakunya peristiwa seperti kematian, sakit, kecederaan, hilang upaya atau kehilangan harta benda. Aktuari juga menangani persoalan kewangan, termasuk yang melibatkan tahap caruman pencen yang diperlukan untuk menghasilkan pendapatan persaraan tertentu dan cara syarikat harus melabur sumber untuk memaksimumkan pulangan pelaburannya berdasarkan potensi risiko. Dengan menggunakan pengetahuan luas mereka, aktuari membantu mereka bentuk dan menetapkan harga polisi insurans, pelan pencen, dan strategi kewangan lain dengan cara yang akan membantu memastikan rancangan itu dikekalkan berdasarkan asas kewangan yang kukuh.[8]

Bidang

[sunting | sunting sumber]Kebanyakan bidang aktuari tradisional terbahagi kepada dua kategori utama: hayat dan bukan hayat.

Aktuari hayat, yang termasuk aktuari kesihatan dan pencen, secara utamanya menangani risiko mortaliti, risiko morbiditi dan risiko pelaburan. Produk yang menonjol dalam kerja mereka termasuk insurans hayat, anuiti, pencen, jangka pendek dan panjang insurans hilang upaya, insurans kesihatan, akaun simpanan kesihatan, dan insurans penjagaan jangka panjang.[9] Selain daripada risiko ini, program insurans sosial dipengaruhi oleh pendapat awam, politik, kekangan belanjawan, perubahan demografi, dan faktor lain seperti pertimbangan teknologi perubatan, inflasi dan kos sara hidup.[10]

Aktuari bukan hayat, juga dikenali sebagai aktuari insurans am atau harta dan mangsa, menangani kedua-dua risiko fizikal dan undang-undang yang menjejaskan orang atau harta mereka. Produk yang menonjol dalam kerja mereka termasuk insurans kenderaan, insurans pemilik rumah, insurans harta komersil, pampasan pekerja, insurans penyelewengan, insurans liabiliti produk, insurans marin, insurans keganasan dan lain-lain jenis insurans liabiliti.[11]

Aktuari juga diminta untuk kepakaran mereka dalam pengurusan risiko perusahaan.[9] Ini boleh melibatkan analisis kewangan dinamik, ujian tekanan, penggubalan dasar risiko korporat dan penubuhan dan pengendalian jabatan risiko korporat.[12] Aktuari juga terlibat dalam bidang lain dalam industri perkhidmatan kewangan, seperti menganalisis tawaran sekuriti atau penyelidikan pasaran.[9]

Pekerjaan tradisional

[sunting | sunting sumber]Dari segi hayat dan mangsa, fungsi klasik aktuari adalah untuk mengira premium dan rizab untuk polisi insurans yang meliputi pelbagai risiko.[13] Dari segi mangsa, analisis ini selalunya melibatkan pengiraan kebarangkalian kejadian kerugian, dipanggil kekerapan, dan saiz peristiwa kehilangan itu, dipanggil keterukan. Jumlah masa yang berlaku sebelum peristiwa kerugian adalah penting, kerana syarikat insurans tidak perlu membayar apa-apa sehingga selepas peristiwa itu berlaku. Dari segi hayat, analisis selalunya melibatkan pengiraan berapa banyak potensi jumlah wang atau liabiliti kewangan akan bernilai pada mata yang berbeza pada masa hadapan. Memandangkan kedua-dua jenis analisis ini bukan proses penentuan semata-mata, model stokastik sering digunakan untuk menentukan taburan kekerapan dan keterukan dan parameter taburan ini. Meramalkan hasil faedah dan pergerakan mata wang juga memainkan peranan dalam menentukan kos masa hadapan, terutamanya dari segi hayat.[14]

Aktuari tidak selalu cuba meramalkan agregat peristiwa masa depan. Selalunya, kerja mereka mungkin berkaitan dengan menentukan kos liabiliti kewangan yang telah berlaku, dipanggil insurans semula retrospektif,[15] atau pembangunan atau penetapan semula harga produk baharu.[16]

Aktuari juga mereka bentuk dan menyelenggara produk dan sistem. Mereka terlibat dalam pelaporan kewangan aset dan liabiliti syarikat. Mereka mesti menyampaikan konsep yang kompleks kepada pelanggan yang mungkin tidak berkongsi bahasa atau kedalaman pengetahuan mereka. Aktuari bekerja di bawah kod etika yang meliputi komunikasi dan produk kerja mereka.[17]

Pekerjaan bukan tradisional

[sunting | sunting sumber]Sebagai hasil daripada peranan mereka yang lebih tradisional, aktuari juga bekerja dalam bidang pengurusan risiko dan pengurusan risiko perusahaan untuk kedua-dua syarikat kewangan dan bukan kewangan.[18] Aktuari mengkaji dan menggunakan alatan dan data sebelum ini dalam domain kewangan dalam peranan tradisional.[19] Perjanjian Basel II untuk institusi kewangan (2004), dan analognya, perjanjian Solvency II untuk syarikat insurans (berkuat kuasa sejak 2016), memerlukan institusi mengambil kira risiko operasi secara berasingan, dan sebagai tambahan kepada, risiko kredit, rizab, aset dan insolvensi. Kemahiran aktuari sangat sesuai dengan persekitaran ini kerana latihan mereka dalam menganalisis pelbagai bentuk risiko, dan menilai potensi keuntungan terbalik, serta kerugian menurun yang berkaitan dengan bentuk risiko ini.[18]

Aktuari juga terlibat dalam nasihat pelaburan dan pengurusan aset, dan boleh menjadi pengurus perniagaan am dan ketua pegawai kewangan.[20] Mereka menganalisis prospek perniagaan dengan kemahiran kewangan mereka dalam menilai atau mendiskaun aliran tunai masa depan yang berisiko, dan menggunakan kepakaran penetapan harga mereka daripada insurans kepada bidang perniagaan lain. Contohnya, insurans pensekuritian memerlukan kedua-dua kemahiran aktuari dan kewangan.[21] Aktuari juga bertindak sebagai saksi pakar dengan menggunakan analisis mereka dalam perbicaraan mahkamah untuk menganggarkan nilai ekonomi kerugian seperti kehilangan keuntungan atau kehilangan gaji.[22]

Sejarah

[sunting | sunting sumber]

Keperluan untuk insurans

[sunting | sunting sumber]Keperluan asas kepentingan bersama menimbulkan perkongsian risiko sejak permulaan tamadun. Sebagai contoh, orang yang menjalani sepanjang hidup mereka di kem mempunyai risiko kebakaran, yang akan meninggalkan kumpulan atau keluarga mereka tanpa perlindungan. Selepas barter wujud, risiko yang lebih kompleks muncul dan bentuk risiko baharu muncul. Peniaga yang memulakan perjalanan perdagangan menanggung risiko kehilangan barang yang diamanahkan kepada mereka, harta benda mereka sendiri, malah nyawa mereka. Pengantara dibangunkan untuk menyimpan dan memperdagangkan barangan, yang mendedahkan mereka kepada risiko kewangan. Penyedia utama dalam keluarga atau isi rumah lanjutan menghadapi risiko kematian pramatang, hilang upaya atau kelemahan, yang boleh menyebabkan tanggungan mereka kelaparan. Perolehan kredit adalah sukar jika pemiutang bimbang tentang pembayaran balik sekiranya peminjam meninggal dunia atau sakit. Sebagai alternatif, manusia kadangkala hidup terlalu lama dari perspektif kewangan, meletihkan simpanan mereka, jika ada, atau menjadi beban kepada orang lain dalam keluarga besar atau masyarakat.[23]

Percubaan awal

[sunting | sunting sumber]Di dunia purba tidak selalu ada ruang untuk orang sakit, menderita, cacat, tua, atau miskin—mereka ini selalunya bukan sebahagian daripada kesedaran budaya masyarakat.[24] Kaedah perlindungan awal, selain daripada sokongan biasa keluarga besar, melibatkan amal jariah; pertubuhan agama atau jiran akan mengumpul untuk orang-orang yang melarat dan memerlukan. Menjelang pertengahan abad ke-3, operasi amal di Rom menyokong 1,500 orang yang menderita.[24] Perlindungan amal kekal sebagai bentuk sokongan aktif dalam era moden,[25] tetapi menerima amal jariah dan sedekah adalah tidak pasti dan sering disertai dengan stigma sosial.[23]

Perjanjian gotong-royong asas dan pencen memang timbul pada zaman dahulu.[26] Pada awal empayar Rom, persatuan telah ditubuhkan untuk menampung perbelanjaan pengebumian, pembakaran mayat, dan monumen—pendahulu kepada insurans pengebumian masyarakat dan masyarakat mesra. Sejumlah kecil telah dibayar ke dalam tabung bersama setiap minggu, dan apabila ahli meninggal dunia, dana itu akan menampung perbelanjaan upacara dan pengebumian. Pertubuhan ini kadangkala menjual saham dalam bangunan columbāria, atau peti kebal pengebumian, yang dimiliki oleh dana tersebut.[27] Contoh-contoh awal pakatan saling penjamin dan jaminan boleh dikesan kembali kepada pelbagai bentuk persekutuan dalam puak Saxon England dan nenek moyang Jermanik mereka, dan kepada masyarakat Celtic.[28]

Insurans bukan hayat bermula sebagai lindung nilai terhadap kehilangan kargo semasa perjalanan laut. Laporan anekdot tentang jaminan sedemikian terdapat dalam tulisan Demosthenes, yang hidup pada abad ke-4 SM.[29] Rekod terawal polisi insurans bukan hayat rasmi datang dari Sicily, di mana terdapat rekod kontrak abad ke-14 untuk menginsuranskan penghantaran gandum.[30] Pada tahun 1350, Lenardo Cattaneo menanggung "semua risiko daripada perbuatan Tuhan, atau manusia, dan daripada bahaya laut" yang mungkin berlaku kepada penghantaran gandum dari Sicily ke Tunis sehingga maksimum 300 florin. Untuk ini dia dibayar premium sebanyak 18%.[31]

Perkembangan teori

[sunting | sunting sumber]

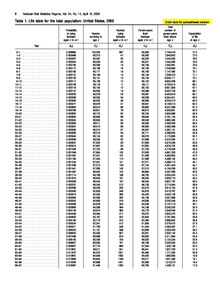

Semasa abad ke-17, asas yang lebih saintifik untuk pengurusan risiko sedang dibangunkan. Pada tahun 1662, seorang draper London bernama John Graunt menunjukkan bahawa terdapat corak jangka hayat dan kematian yang boleh diramal dalam kumpulan tertentu, atau kohort, untuk manusia, walaupun terdapat ketidakpastian tentang jangka hayat atau kematian pada masa hadapan untuk mana-mana individu. Kajian ini menjadi asas kepada jadual hayat asal. Menggabungkan idea ini dengan penilaian faedah kompaun dan anuiti, ia membolehkan mereka untuk menubuhkan skim insurans untuk menyediakan insurans hayat atau pencen untuk sekumpulan orang, dan untuk mengira dengan beberapa tahap ketepatan setiap satu sumbangan ahli yang diperlukan kepada dana bersama, dengan mengandaikan kadar faedah tetap. Orang pertama yang mengira nilai ini dengan betul ialah Edmond Halley.[32] Dalam karyanya, Halley menunjukkan kaedah menggunakan jadual hayatnya untuk mengira premium yang perlu dibayar oleh seseorang pada umur tertentu untuk membeli anuiti hayat.[33]

Aktuari awal

[sunting | sunting sumber]Kerja perintis James Dodson pada sistem premium sama membawa kepada pembentukan Society for Equitable Assurances on Lives and Survivorship (kini dikenali sebagai Equitable Life) di London pada tahun 1762. Ini adalah syarikat insurans hayat pertama yang menggunakan kadar premium yang dikira secara saintifik untuk polisi hayat jangka panjang, menggunakan hasil kerja Dodson. Selepas kematian Dodson pada tahun 1757, Edward Rowe Mores mengambil alih kepimpinan kumpulan yang akhirnya menjadi Society for Equitable Assurances. Dialah yang menyatakan bahawa ketua pegawai itu harus dipanggil 'aktuari'.[34] Sebelum ini, penggunaan istilah itu telah dihadkan kepada pegawai yang merekodkan keputusan, atau perbuatan, mahkamah gerejawi, pada zaman dahulu pada asalnya setiausaha senat Rom, yang bertanggungjawab untuk menyusun Acta Senatus.[35] Syarikat lain yang pada asalnya tidak menggunakan kaedah matematik dan saintifik sedemikian kebanyakannya gagal atau terpaksa menggunakan kaedah yang dipelopori oleh Equitable.[36]

Perkembangan profesion moden

[sunting | sunting sumber]Pada abad ke-18 dan ke-19, kerumitan pengiraan dihadkan kepada pengiraan manual. Pengiraan sebenar yang diperlukan untuk mengira premium insurans yang adil adalah rumit. Aktuari pada masa itu membangunkan kaedah untuk membina jadual yang mudah digunakan, menggunakan anggaran canggih yang dipanggil fungsi pertukaran, untuk memudahkan pengiraan premium yang tepat pada masanya, tepat dan manual.[37] Dari masa ke masa, organisasi aktuari telah diasaskan untuk menyokong dan memajukan kedua-dua aktuari dan sains aktuari, dan untuk melindungi kepentingan awam dengan memastikan kecekapan dan piawaian etika.[38] Memandangkan pengiraan adalah rumit, pintasan aktuari adalah perkara biasa.

Aktuari bukan hayat mengikuti jejak langkah rakan hayat mereka pada awal abad ke-20. Di Amerika Syarikat, semakan 1920 kepada kadar pampasan pekerja mengambil masa selama dua bulan bekerja sepanjang masa oleh pasukan aktuari siang dan malam.[39] Pada tahun 1930-an dan 1940-an, asas matematik yang ketat untuk proses stokastik telah dibangunkan.[40] Aktuari mula meramalkan kerugian menggunakan model peristiwa rawak dan bukannya kaedah penentu. Komputer merevolusikan lagi profesion aktuari. Daripada pensel dan kertas kepada kad tebuk kepada mikrokomputer, keupayaan pemodelan dan ramalan aktuari telah berkembang dengan pesat.[41]

Satu lagi perkembangan moden ialah penumpuan teori kewangan moden dengan sains aktuari.[42] Pada awal abad ke-20, aktuari sedang membangunkan teknik yang boleh didapati dalam teori kewangan moden, tetapi atas pelbagai sebab sejarah, perkembangan ini tidak mendapat banyak pengiktirafan.[43] Pada penghujung 1980-an dan awal 1990-an, terdapat usaha yang berbeza untuk aktuari untuk menggabungkan teori kewangan dan kaedah stokastik ke dalam model sedia ada mereka.[44] Pada abad ke-21, profesion ini, baik dalam amalan dan dalam sukatan pelajaran pendidikan banyak organisasi aktuari, menggabungkan jadual, model kerugian, kaedah stokastik, dan teori kewangan,[45] tetapi masih tidak sejajar sepenuhnya dengan ekonomi kewangan moden.[46]

Imbuhan dan kedudukan

[sunting | sunting sumber]Memandangkan terdapat sedikit aktuari di dunia berbanding dengan profesion lain, aktuari mendapat permintaan tinggi, dan dibayar tinggi untuk perkhidmatan yang mereka berikan.[47] Menurut penerbitan 2019 yang dibuat oleh Biro Buruh dan Statistik A.S., gaji tahunan median untuk aktuari di A.S. ialah $108,350.[9] Begitu juga, sebuah tinjauan pada tahun 2014[kemas kini] di United Kingdom menunjukkan gaji permulaan untuk aktuari bertauliah yang baharu adalah kira-kira £50,000; aktuari dengan lebih banyak pengalaman boleh memperoleh pendapatan yang lumayan melebihi £100,000.[48]

Profesion aktuari telah disenaraikan secara konsisten selama beberapa dekad sebagai salah satu yang paling diingini. Aktuari bekerja dengan waktu yang agak munasabah, dalam keadaan selesa, tanpa memerlukan usaha fizikal yang boleh menyebabkan kecederaan, dibayar dengan baik, dan profesion secara konsistennya mempunyai prospek pengambilan pekerja yang baik.[5] Bukan sahaja profesion keseluruhan mempunyai kedudukan tinggi, tetapi ia juga dianggap sebagai salah satu profesion terbaik untuk wanita,[49] dan salah satu profesion kalis kemelesetan yang terbaik.[50] Di Amerika Syarikat, profesion itu dinilai sebagai profesion terbaik oleh CareerCast, yang menggunakan lima kriteria utama untuk menentukan kedudukan pekerjaan—persekitaran, pendapatan, prospek pekerjaan, permintaan fizikal dan tekanan, pada tahun 2010,[51] 2013,[52] dan 2015.[53] Pada tahun-tahun lain, ia kekal dalam 20 teratas.[54] Di United Kingdom,[55] dan di seluruh dunia,[56] aktuari terus mendapat kedudukan tinggi sebagai satu profesion.

Rujukan

[sunting | sunting sumber]- ^ Be an Actuary 2011a.

- ^ Trowbridge 1989, m/s. 7.

- ^ Johnston 1903, §475–§476, Loan 1992, Lewin 2007, pp. 3–4

- ^ Feldblum 2001, halaman 6, Institute and Faculty of Actuaries 2014

- ^ a b Riley 2013.

- ^ Thomas 2012, Weber 2013, CareerCast 2015

- ^ CareerCast 2014, CareerCast 2016, CNN Money 2017, CareerCast 2019

- ^ Bureau of Labor Statistics 2015, Government Actuary's Department 2015

- ^ a b c d Bureau of Labor Statistics 2015.

- ^ GAO 1980, GAO 2008

- ^ AIA 2014.

- ^ Institute and Faculty of Actuaries 2011b.

- ^ Institute and Faculty of Actuaries 2014, m/s. 12–14.

- ^ Tolley, Hickman & Lew 2012.

- ^ Gillam 1991.

- ^ Heeney & Probert 2002.

- ^ ASB 2013.

- ^ a b D'Arcy 2005.

- ^ Feldblum 2001, m/s. 8.

- ^ Mungan 2002, Stefan 2010

- ^ Krutov 2006.

- ^ Wagner 2006.

- ^ a b Lewin 2007, m/s. 3.

- ^ a b Perkins 1995.

- ^ GivingUSA 2009.

- ^ Thucydides.

- ^ Johnston 1903, §475–§476.

- ^ Loan 1992.

- ^ Lewin 2007, m/s. 3–4.

- ^ Sweeting 2011, m/s. 14.

- ^ Lewin 2007, m/s. 4.

- ^ Heywood 1985.

- ^ Halley 1693.

- ^ Ogborn 1956, m/s. 235.

- ^ Ogborn 1956, m/s. 233.

- ^ Bühlmann 1997, m/s. 166.

- ^ Slud 2006.

- ^ Hickman 2004, m/s. 4.

- ^ Michelbacher 1920, m/s. 224, 230.

- ^ Bühlmann 1997, m/s. 168.

- ^ MacGinnitie 1980, m/s. 50–51.

- ^ Bühlmann 1997, m/s. 169–171.

- ^ Whelan 2002.

- ^ D'Arcy 1989.

- ^ Feldblum 2001, m/s. 8–9.

- ^ Bader & Gold 2003.

- ^ Hennessy 2003, Kurtz 2013

- ^ Crail 2014.

- ^ Shavin 2014.

- ^ Kiviat 2008.

- ^ Needleman 2010.

- ^ Weber 2013.

- ^ CareerCast 2015.

- ^ Thomas 2012, CareerCast 2014, CareerCast 2016, CNN Money 2017, CareerCast 2019

- ^ Ugwumadu 2013.

- ^ ESSEC 2014.

Sumber

[sunting | sunting sumber]- Actuarial Standards Board (Mac 2013). Introductory Actuarial Standard of Practice (PDF) (Laporan). Diarkibkan daripada yang asal (PDF) pada 4 Mac 2016. Dicapai pada 27 April 2015.

- "The Greatest British Actuary ever®". The Actuary. Institute and Faculty of Actuaries. 2003. Diarkibkan daripada yang asal pada 5 Oktober 2015. Dicapai pada 1 Mei 2015.

- American Insurance Association (2014). Property-Casualty Insurance Basics (Laporan). Diarkibkan daripada yang asal (PDF) pada 23 Mac 2015. Dicapai pada 29 April 2015.

- Bader, Lawrence N.; Gold, Jeremy (2003). "Reinventing Pension Actuarial Science" (PDF). Pension Forum. 14 (2). m/s. 1–39. Dicapai pada 14 September 2008.

- "What Do We Do?". Be an Actuary. 2011. Diarkibkan daripada yang asal pada 3 Ogos 2014. Dicapai pada 29 April 2015.

- "The Problems Actuaries Solve". Be an Actuary. 2011. Diarkibkan daripada yang asal pada 19 September 2015. Dicapai pada 29 April 2015.

- "What is an Actuary?". Be an Actuary. 2011. Diarkibkan daripada yang asal pada 3 Ogos 2014. Dicapai pada 29 April 2015.

- "About Actuarial Examinations". Be an Actuary. 2011. Diarkibkan daripada yang asal pada 6 Februari 2015. Dicapai pada 29 April 2015.

- Bühlmann, Hans (November 1997). "The actuary: The role and limitations of the profession since the mid-19th century" (PDF). ASTIN Bulletin. 27 (2): 165–171. doi:10.2143/ast.27.2.542046. Dicapai pada 28 Jun 2006.

- "Actuaries". Occupational Outlook Handbook, 2014–15 Edition. Bureau of Labor Statistics, U.S. Department of Labor. 8 Januari 2014. Dicapai pada 29 April 2015.

- CareerCast (2014). "Best Jobs of 2014: 4. Actuary". CareerCast. Diarkibkan daripada yang asal pada 25 April 2015. Dicapai pada 26 April 2015.

- CareerCast (2015). "The Best Jobs of 2015: No. 1 Actuary". CareerCast. Diarkibkan daripada yang asal pada 27 April 2015. Dicapai pada 27 April 2015.

- CareerCast (2016). "The Best Jobs of 2016: 10. Actuary". CareerCast. Diarkibkan daripada yang asal pada 11 Januari 2018. Dicapai pada 10 Januari 2018.

- CareerCast (2019). "The Best Jobs of 2019: 10. Actuary". CareerCast. Diarkibkan daripada yang asal pada 14 Jun 2020. Dicapai pada 14 April 2020.

- "Policy For Setting Pass Marks". Exams & Admissions. Casualty Actuarial Society. 2 Mac 2001. Diarkibkan daripada yang asal pada 7 Ogos 2013. Dicapai pada 12 Jun 2013.

- "History". CAS Overview. Casualty Actuarial Society. 2008. Diarkibkan daripada yang asal pada 30 Oktober 2008. Dicapai pada 14 Ogos 2011.

- "Syllabus of Basic Education". Exams & Admissions. Casualty Actuarial Society. 2018. Diarkibkan daripada yang asal pada 26 Mei 2019. Dicapai pada 10 Januari 2018.

- Chaptman, Dennis (13 September 2006). "James C. Hickman, former business school dean, dies". News. University of Wisconsin–Madison. Diarkibkan daripada yang asal pada 9 Januari 2008. Dicapai pada 11 Januari 2008.

- "Best Jobs in America". CNN Money. 2017. Dicapai pada 14 April 2020.

- Coleman, Lynn G. (Musim Bunga 2003). "Was "About Schmidt" about actuaries?". The Future Actuary. 12 (1). Diarkibkan daripada yang asal pada 28 Ogos 2006. Dicapai pada 24 September 2017.

- Crail, Mark (2014). "What can an actuary earn?". Institute and Faculty of Actuaries. Diarkibkan daripada yang asal pada 29 Mei 2015. Dicapai pada 26 April 2015.

- Cramér, Harald (1946). Mathematical Methods of Statistics. Princeton, NJ: Princeton Univ. Press. ISBN 978-0-691-08004-8. OCLC 185436716.

- D'Arcy, Stephen P. (Mei 1989). "On Becoming An Actuary of the Third Kind" (PDF). Proceedings of the Casualty Actuarial Society. LXXVI (145): 45–76. Dicapai pada 28 Jun 2006.

- D'Arcy, Stephen P. (November 2005). "On Becoming An Actuary of the Fourth Kind" (PDF). Proceedings of the Casualty Actuarial Society. XCII (177): 745–754. Diarkibkan daripada yang asal (PDF) pada 8 Ogos 2007. Dicapai pada 5 Julai 2007.

- "Actuary, the World's Best Job?". ESSEC Business School. 26 Februari 2014. Dicapai pada 15 Mei 2015.[pautan mati]

- Feldblum, Sholom (2001) [1990]. "Introduction". Dalam Lowe, Robert F. (penyunting). Foundations of Casualty Actuarial Science (ed. ke-4). Arlington, Virginia: Casualty Actuarial Society. ISBN 978-0-9624762-2-8. LCCN 2001088378.

- Gillam, William R. (1991). "Retrospective Rating: Excess Loss Factors" (PDF). Proceedings of the Casualty Actuarial Society. LXXVIII: 1–40. Dicapai pada 10 Januari 2021.

- "U.S. charitable giving estimated to be $307.65 billion in 2008" (PDF). Giving USA. Giving USA Foundation. 10 Jun 2009. Diarkibkan daripada yang asal (PDF) pada 4 Mac 2012. Dicapai pada 4 Ogos 2011.

- Government Accountability Office (26 Februari 1980). An Actuarial and Economic Analysis of State and Local Government Pension Plans (Laporan). Diarkibkan daripada yang asal pada 12 Disember 2014. Dicapai pada 29 April 2015.

- Government Accountability Office (10 Julai 2008). State and Local Government Pension Plans: Current Structure and Funded Status (Laporan). Diarkibkan daripada yang asal pada 13 April 2015. Dicapai pada 29 April 2015.

- "About us". Government Actuary's Department. Gov.uk. 2015. Dicapai pada 29 April 2015.

- Halley, Edmond (1693). "An Estimate of the Degrees of the Mortality of Mankind, Drawn from Curious Tables of the Births and Funerals at the City of Breslaw; With an Attempt to Ascertain the Price of Annuities upon Lives". Philosophical Transactions of the Royal Society of London. 17 (192–206): 596–610. doi:10.1098/rstl.1693.0007. S2CID 186214203.

- Heeney, David; Probert, Terry (22 Mac 2002). "Actuaries and Product Development: A step beyond Px:n = Ax:n / äx:n". 27th International Congress of Actuaries. https://www.actuaries.org/EVENTS/Congresses/Cancun/ica2002_subject/life/life_94_heeney_probert.pdf. Diperolehi 10 January 2021.

- Hennessy, Kathleen (16 Februari 2003). "Actuaries". Wage slaves: careers profiled. The Guardian. Dicapai pada 4 Mei 2015.

- Heywood, Geoffrey (1985). "Edmond Halley: astronomer and actuary" (PDF). Journal of the Institute of Actuaries. 112 (2): 279–301. doi:10.1017/S002026810004213X. Diarkibkan (PDF) daripada yang asal pada 8 Oktober 2015. Dicapai pada 29 April 2015.

- Hickman, James (2004). "History of Actuarial Profession" (PDF). Encyclopedia of Actuarial Science. John Wiley & Sons, Ltd. m/s. 4. Diarkibkan daripada yang asal (PDF) pada 4 Ogos 2004. Dicapai pada 2006-06-28.

- "Our qualifications". Student. Institute and Faculty of Actuaries. 2011. Diarkibkan daripada yang asal pada 12 Februari 2012. Dicapai pada 27 Februari 2012.

- "Actuaries in Risk Management Actuarial Profession Survey 2010/2011" (PDF). Institute and Faculty of Actuaries. Mei 2011. Diarkibkan daripada yang asal (PDF) pada 20 Mac 2012. Dicapai pada 27 Februari 2012.

- "Practice areas" (PDF). The Official Guide to Becoming an Actuary. Institute and Faculty of Actuaries. 26 September 2014. Dicapai pada 24 September 2017.[pautan mati kekal] Alt URL

- Johnston, Harold Whetstone (1932) [1903]. "Burial places and funeral ceremonies". The Private Life of the Romans. Revised by Mary Johnston. Chicago, Atlanta: Scott, Foresman and Company. m/s. §475–§476. ISBN 978-0-8154-0453-8. LCCN 32007692. Dicapai pada 26 Jun 2006.

Early in the Empire, associations were formed for the purpose of meeting the funeral expenses of their members, whether the remains were to be buried or cremated, or for the purpose of building columbāria, or for both ... If the members had provided places for the disposal of their bodies after death, they now provided for the necessary funeral expenses by paying into the common fund weekly a small fixed sum, easily within the reach of the poorest of them. When a member died, a stated sum was drawn from the treasury for his funeral ... If the purpose of the society was the building of a columbārium, the cost was first determined and the sum total divided into what we should call shares (sortēs virīlēs), each member taking as many as he could afford and paying their value into the treasury.

- Kendall, David (1983). "A Tribute to Harald Cramer". Journal of the Royal Statistical Society. Series A (General). 146 (3): 211–212. ISSN 0035-9238. JSTOR 2981652.

- Kiviat, Barbara (13 November 2008). "Where the Recession-Proof Jobs Are". Time. Dicapai pada 15 Mei 2015.

- Krutov, Alex (2006). "Insurance Linked Securities". Financial Engineering News Magazine (48). Diarkibkan daripada yang asal pada 9 Jun 2007. Dicapai pada 30 November 2006.

- Kurtz, Annalyn (25 April 2013). "The best job you never thought of". Money. CNN. Dicapai pada 4 Mei 2015.

- Lewin, Chris (14 Jun 2007). "Actuarial History". Institute and Faculty of Actuaries. Diarkibkan daripada yang asal pada 20 Oktober 2011. Dicapai pada 27 Februari 2012.

- Loan, Albert (Musim Sejuk 1991–1992). "Institutional Bases of the Spontaneous Order: Surety and Assurance". Humane Studies Review. 7 (1). Diarkibkan daripada yang asal pada 14 Jun 2006. Dicapai pada 26 Jun 2006. Check date values in:

|date=(bantuan) - MacGinnitie, James (November 1980). "The Actuary and his Profession: Growth, Development, Promise" (PDF). Proceedings of the Casualty Actuarial Society. LXVII (127): 49–56. Diarkibkan daripada yang asal (PDF) pada 5 Mac 2016. Dicapai pada 20 Julai 2015.

- Michelbacher, Gustav F. (1920). "The Technique of Rate Making as Illustrated by the 1920 National Revision of Workmen's Compensations Insurance Rates" (PDF). Proceedings of the Casualty Actuarial Society. VI (14): 201–249. Dicapai pada 28 Jun 2006.

- Muckart, Richard (2010). "Q&A: Making the grade". The Actuary. Diarkibkan daripada yang asal pada 5 Mei 2015. Dicapai pada 13 Jun 2013.

- Mungan, Kenneth P. (2002). "The Practicing Investment Actuary" (PDF). The Record. Society of Actuaries. 28 (3): 1–27. Dicapai pada 4 Mei 2015.

- Needleman, Sarah E. (5 Januari 2010). "The Best and Worst Jobs". The Wall Street Journal. Dicapai pada 7 Januari 2010.

- Norberg, Ragnar (1990). "Actuarial Statistics – The European Perspective". Auckland, New Zealand: International Association for Statistical Education. m/s. 405–410. http://www.stat.auckland.ac.nz/~iase/publications/18/BOOK2/B7-2.pdf. Diperolehi 27 Februari 2012.

- Ogborn, M. E. (Disember 1956). "The Professional Name of Actuary" (PDF). Journal of the Institute of Actuaries. Faculty and Institute of Actuaries. 82 (2): 233–246. doi:10.1017/S0020268100046424. JSTOR 41139195. Diarkibkan (PDF) daripada yang asal pada 20 Mac 2012. Dicapai pada 27 April 2011.

- Ogborn, M. E. (Julai 1973). "Catalogue of an exhibition illustrating the history of actuarial science in the United Kingdom" (PDF). Journal of the Institute of Actuaries. Faculty and Institute of Actuaries. 100: 7–8. Diarkibkan (PDF) daripada yang asal pada 20 Mac 2012. Dicapai pada 27 April 2011.

- Perkins, Judith (25 Ogos 1995). The Suffering Self; Pain and Narrative Representation in the Early Christian Era. London, England: Routledge. ISBN 978-0-415-11363-2. LCCN 94042650.

- Prevosto, Virginia R. (Disember 2000). "CAS Board of Directors Approves New Pass Mark Disclosure Policy" (PDF). Future Fellows. Casualty Actuarial Society. Diarkibkan daripada yang asal (PDF) pada 23 September 2015. Dicapai pada 4 Mei 2015.

- Riley, Cindy (2013). "Actuaries in action: Why it's rated the number one profession". STEM Education. Diarkibkan daripada yang asal pada 23 Februari 2014. Dicapai pada 20 Julai 2015.

- Salmon, Felix (Mac 2009). "Recipe for Disaster: The Formula That Killed Wall Street". Wired Magazine. 17 (3). Diarkibkan daripada yang asal pada 16 Mei 2015. Dicapai pada 1 Mei 2015.

- Seltzer, Frederic; Alin, Steven I. (1969). "The First American Actuary" (PDF). The Actuary. Society of Actuaries. 3 (8). Dicapai pada 1 Mei 2015.

- Shavin, Naomi (13 Jun 2014). "The 12 Best Jobs For Women In 2014". Forbes. Dicapai pada 15 Mei 2015.

- Sieger, Richard (Mac 1998). "What is an Actuary?". Future Fellows. 4 (1). Diarkibkan daripada yang asal pada 15 September 2015. Dicapai pada 20 Julai 20, 2015. Check date values in:

|access-date=(bantuan) - Slud, Eric V. (2006) [2001]. "6: Commutation Functions, Reserves & Select Mortality" (PDF). Actuarial Mathematics and Life-Table Statistics (PDF). m/s. 149–150. Dicapai pada 28 Jun 2006.

The Commutation Functions are a computational device to ensure that net single premiums ... can all be obtained from a single table lookup. Historically, this idea has been very important in saving calculational labor when arriving at premium quotes. Even now ... company employees without quantitative training could calculate premiums in a spreadsheet format with the aid of a life table.

- "Admission Requirements to the SOA". Education & Exams. Society of Actuaries. 2018. Dicapai pada 10 Januari 2018.

- "Oswald Jacoby". Obituary. Transactions of the Society of Actuaries. Society of Actuaries. 36: 616. Oktober 1984. Diarkibkan daripada yang asal (PDF) pada 9 Oktober 2016. Dicapai pada 5 Mac 2016.

- Stearns, Frank Preston (1905). "Elizur Wright" (text). Cambridge sketches (ed. 1st). Philadelphia, Pennsylvania: J. B. Lippincott Company. LCCN 05011051. Dicapai pada 10 Jun 2015.

This danger could only be averted by placing their rates of insurance on a scientific basis, which should be the same and unalterable for all companies. ... After two or three interviews with Elizur Wright the presidents of the companies came to the conclusion that he was exactly the man that they wanted, and they commissioned him to draw up a revised set of tables and rates which could serve them for a uniform standard.

- Stefan, Michael (2010). "Careers: Breaking the actuarial ceiling". The Actuary. Institute and Faculty of Actuaries. Diarkibkan daripada yang asal pada 4 Julai 2015. Dicapai pada 27 April 2015.

- Sweeting, Paul (2011). Financial Enterprise Risk Management. International Series on Actuarial Science. Cambridge University Press. ISBN 978-0-521-11164-5. LCCN 2011025050.

- Thomas, David (2012). "Be happy: Become an actuary". Dicapai pada 18 April 2012.

- Thucydides (2009) [c. 431 BCE]. "VI – Funeral Oration of Pericles". The History of the Peloponnesian War. Diterjemahkan oleh Richard Crawley. Greece. ISBN 978-0-525-26035-6. Dicapai pada 28 Oktober 2014.

My task is now finished ... those who are here interred have received part of their honours already, and for the rest, their children will be brought up till manhood at the public expense: the state thus offers a valuable prize, as the garland of victory in this race of valour, for the reward both of those who have fallen and their survivors.

- Tolley, H. Dennis; Hickman, James C.; Lew, Edward A. (2012). "Actuarial and Demographic Forecasting Methods". Dalam Manton, Kenneth G.; Singer, Burton; Suzman, Richard M. (penyunting). Forecasting the Health of Elderly Populations. Springer Series in Statistics. Springer Science & Business Media. m/s. 42. ISBN 978-1-4613-9332-0. LCCN 92048819.

- Trowbridge, Charles L. (1989). "Fundamental Concepts of Actuarial Science" (PDF). Revised Edition. Actuarial Education and Research Fund. Diarkibkan daripada yang asal (PDF) pada 29 Jun 2006. Dicapai pada 28 Jun 2006.

- Ugwumadu, Judith (12 September 2013). "Actuary one of ten best UK jobs, says study". The Actuary. Institute and Faculty of Actuaries. Diarkibkan daripada yang asal pada 6 Oktober 2015. Dicapai pada 15 Mei 2015.

- Wagner, Darryl G. (2006). "Is Serving as an Expert Witness in Your Future? You be the Judge". Society of Actuaries. Dicapai pada 26 April 2015.

- Weber, Lauren (2013). "Dust Off Your Math Skills: Actuary Is Best Job of 2013". The Wall Street Journal. Dicapai pada 24 April 2013.

- Whelan, Shane (Disember 2002). "Actuaries' contributions to financial economics" (PDF). The Actuary. Staple Inn Actuarial Society. m/s. 34–35. Diarkibkan daripada yang asal (PDF) pada 24 Julai 2006. Dicapai pada 28 Jun 2006.

- Williams Walsh, Mary (25 Februari 2010). "Robert J. Myers, Actuary Who Shaped Social Security Program, Dies at 97". The New York Times. Dicapai pada 19 Ogos 2015.

Pautan luar

[sunting | sunting sumber]| Cari Aktuari dalam Wikikamus bahasa Melayu, kamus bebas. |